阿尔法是什么意思 阿尔法形容人是什么意思

来源: 最后更新:24-06-03 09:02:55

-

什么是阿尔法?

Alpha (α) 是投资中使用的一个术语,用于描述投资策略击败市场的能力或其“优势”。因此,阿尔法也常被称为“超额收益”或“异常收益率”,指的是市场是有效的,因此没有办法系统地赚取超过整个大盘的收益。Alpha 通常与beta(希腊字母 β)结合使用 ,后者衡量大盘的整体波动性 或风险,称为系统性市场风险。

Alpha 在金融中用作衡量绩效的指标 ,表明策略、交易者或投资组合经理在某个时期内何时成功超过市场回报。Alpha 通常被认为 是投资的 主动回报,它根据被认为代表整个市场走势的市场指数或基准来衡量投资的表现。

投资相对于 基准指数回报的超额回报 是投资的阿尔法值。Alpha 可能为正也可能为负,是积极投资的结果。另一方面,Beta 可以通过被动指数投资获得 。

关键要点

阿尔法指的是一项高于基准回报的投资所获得的超额回报。积极的投资组合经理寻求在多元化投资组合中产生阿尔法,多元化旨在消除非系统性风险。因为 alpha 代表投资组合相对于基准的表现,所以它通常被认为代表投资组合经理增加或减少基金回报的价值。alpha 考虑了资本资产定价模型 (CAPM),并在其计算中包含了风险调整部分。了解阿尔法

Alpha 是五种流行的技术投资风险比率之一。其他是 beta、 标准偏差、 R 平方和 夏普比率。这些都是现代投资组合理论(MPT) 中使用的统计测量 。所有这些指标都旨在帮助投资者确定投资的风险回报状况。

主动投资组合经理寻求在多元化投资组合中产生阿尔法,多元化旨在消除 非系统性风险。因为 alpha 代表投资组合相对于基准的表现,所以它通常被认为代表投资组合经理增加或减少基金回报的价值。

换句话说,阿尔法是一项投资的回报,它不是更大市场的一般运动的结果。因此,alpha 为零表示投资组合或基金与基准指数完美跟踪,并且与大盘相比,经理没有增加或损失任何额外价值。

随着与标准普尔 500 指数和“威尔希尔 5000 总市场指数”等指数相关的smart beta指数基金的出现,alpha 的概念变得更加流行。这些基金试图提高跟踪目标子集的投资组合的表现市场。

尽管投资组合中的 alpha 值相当可取,但许多指数基准在绝大多数情况下都能 击败资产管理公司。部分由于这一趋势导致对传统财务咨询越来越缺乏信心,越来越多的投资者转向低成本、 被动的 在线顾问(通常为机器人顾问 )。

此外,由于大多数“传统”财务顾问会收取费用,因此当管理投资组合并净赚alpha 为零时, 对于投资者而言,这实际上代表了轻微的 净亏损。例如,假设财务顾问 Jim 为其服务收取投资组合价值的 1%,并且在 12 个月期间,Jim 设法为其客户之一 Frank 的投资组合产生了 0.75 的 alpha。虽然吉姆确实帮助了弗兰克的投资组合的表现,但吉姆收取的费用超过了他产生的阿尔法,因此弗兰克的投资组合出现了净亏损。对于投资者而言,该示例强调了将费用与绩效回报和 alpha 结合起来考虑的重要性。

在有效市场假说 (EMH)假设,市场价格包含在任何时候所有可用的信息,因此证券始终合理定价(市场是有效的。)因此,根据有效市场假说,没有办法系统地识别和利用市场上的错误定价,因为它们不存在。

如果发现错误定价,它们会很快被套利掉,因此可以利用的持续市场异常模式往往很少见。

比较主动共同基金相对于被动基准的历史回报的经验证据表明,只有不到 10% 的主动基金能够在 10 多年的时间段内获得正 alpha,而一旦征收税费,这一百分比就会下降考虑在内。换句话说,阿尔法很难获得,尤其是在税费之后。

因为可以通过分散和对冲各种风险(伴随着各种交易成本)来隔离 beta 风险,所以有人提出 alpha 并不真正存在,而它只是代表了对一些尚未被对冲的风险的补偿。

寻求投资阿尔法

Alpha 通常用于对活跃的共同基金以及所有其他类型的投资进行排名。它通常表示为单个数字(如 +3.0 或 -5.0),这通常是指衡量投资组合或基金与参考基准指数相比表现如何的百分比(即好 3% 或差 5%)。

整个投资领域提供了广泛的证券、投资产品和咨询选项供投资者考虑。不同的市场周期也会影响不同资产类别投资的阿尔法值。这就是为什么风险回报指标与 alpha 一起考虑很重要的原因。

在整个投资领域, 主动型经理人在基金和投资组合中实现 alpha的比率并不总是成功。统计数据显示,在过去十年中,大部分的主动型基金未能达到他们选择的基准。有专家将这一趋势归因于多种原因,包括:

财务顾问的专业知识不断增长顾问可以使用的金融技术和软件的进步由于互联网的发展,潜在投资者参与市场的机会增加越来越少的投资者在其投资组合中承担风险,以及为追求 alpha所投入的资金越来越多阿尔法注意事项

虽然alpha 被称为投资的“圣杯”,因此受到了投资者和顾问的广泛关注,但在使用 alpha 时应该考虑几个重要的考虑因素。

阿尔法的基本计算从其资产类别的可比基准中减去投资的总回报。如有的 alpha 计算主要仅用于可比资产类别基准,它不衡量股票 ETF 相对于固定收益基准的表现。因此,股票 ETF DGRW 的 alpha 与固定收益 ETF ICVT 的 alpha 不具有可比性。一些对 alpha 的引用可能是指更高级的技术。如Jensen 的 alpha 通过利用无风险利率和 beta考虑了 CAPM 理论和风险调整措施。(詹森阿尔法(又称詹森指数)是被用来确定来自某一证券或投资组合超过理论预期收益的超额收益的方法。)使用生成的 alpha 计算时,了解所涉及的计算很重要。可以使用资产类别中的各种不同指数基准来计算 Alpha。在某些情况下,可能没有合适的预先存在的指数,在这种情况下,顾问可能会使用算法 和其他模型来模拟指数以进行比较 alpha 计算。

Alpha 还可以指证券 或投资组合的异常回报率,其 超出了 CAPM 等均衡模型的预测 。在这种情况下,CAPM 模型可能旨在估计有效边界上不同点的投资者回报。CAPM 分析可能会根据投资组合的风险状况估计投资组合应获得 10% 的收益。如果投资组合的实际收益为 15%,则投资组合的 alpha 将为 5.0,即比 CAPM 模型中的预测值高 5%。

标签: [db:关键词]

免责声明:本文系转载,版权归原作者所有;旨在传递信息,其原创性以及文中陈述文字和内容未经本站证实。

帮同学化妆最高日入近千 帮朋友化妆帮同学化妆最高日入近千?浙江大二女生冲上热搜,彩妆,妆容,模特,王

2023吉林省紧缺急需职业工种目录政策解读 2024张杰上海演唱会启东直通车专线时间+票价 马龙谢幕,孙颖莎显示统治力,林诗栋紧追王楚钦,国乒新奥运周期竞争已启动 全世界都被吓了一跳(惊吓全世界)热门标签

热门文章

-

帮同学化妆最高日入近千 帮朋友化妆 24-10-07

-

2024杭甬运河宁波段恢复全线通航 杭甬运河属于几级航道 24-10-07

-

2024宁波羽毛球亚锦赛有哪些选手参加(宁波市羽毛球锦标赛) 24-10-07

-

通过对华电车征税提议 通过对华电车征税提议的建议 24-10-07

-

关于网传“男子接亲被加要18万彩礼”情况说明 24-10-07

-

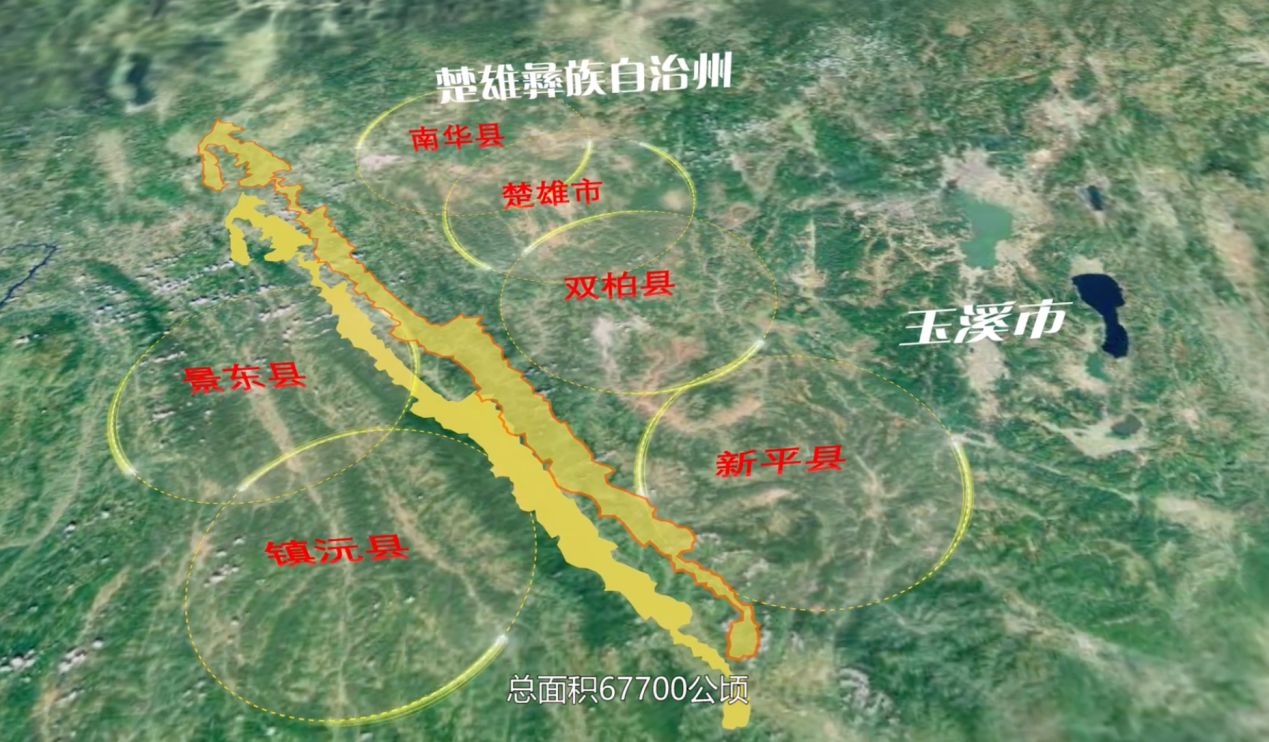

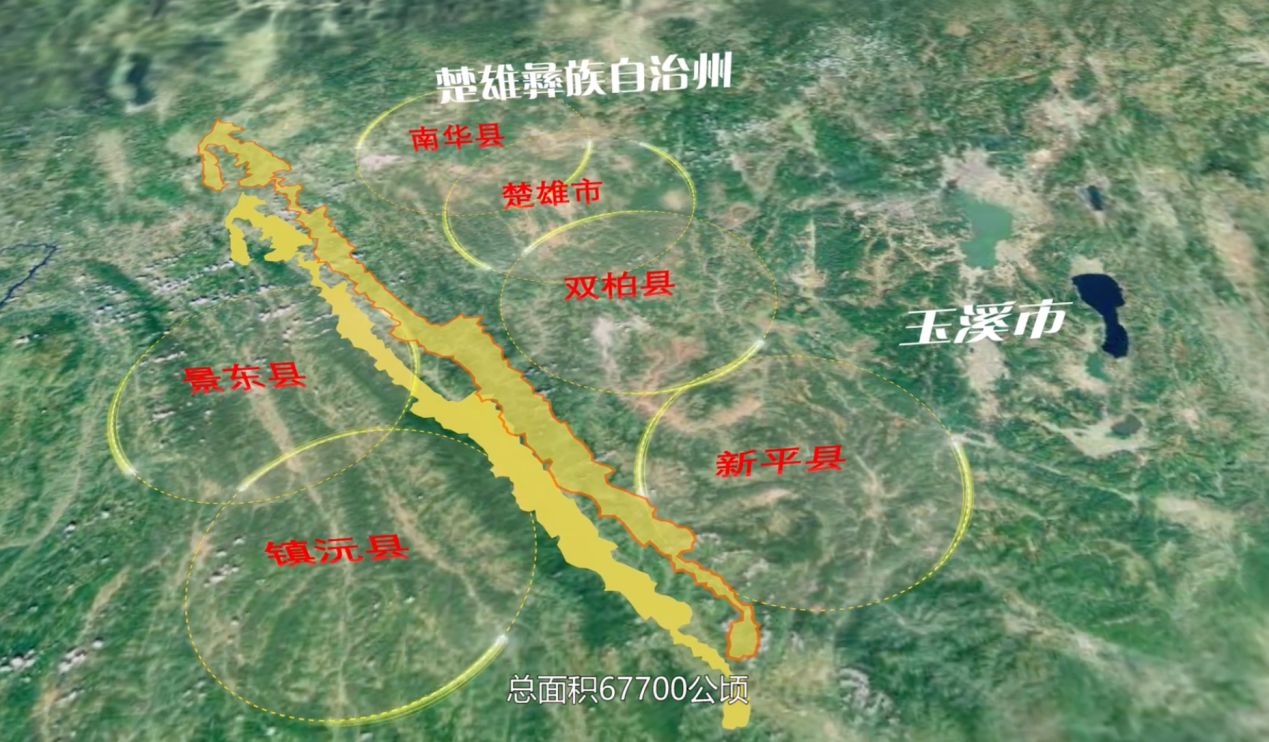

释新闻|登上热搜的哀牢山在哪里,山里都有什么? 24-10-07

-

2024年江门市公墓清明节祭扫预约方式汇总 24-10-07

-

襄阳市图书馆10月活动(襄阳市图书馆国庆开放时间) 24-10-06

-

2023青岛凤凰音乐节官方有哪些售票平台? 24-10-06

-

民宿老板回应哀牢山爆火:国庆期间房源天天爆满,平时约90元一晚涨到约240元 24-10-06