银行卡被盗刷283次损失28万(银行卡遭盗刷可索赔)

来源: 最后更新:24-04-04 04:34:05

-

(原标题:银行卡一个半小时被盗刷283次,卡主起诉银行索赔获法院支持)

市民在ATM机取款画面,图片与内文无关(资料图)

市民在ATM机取款画面,图片与内文无关(资料图)李女士持有某银行储蓄卡一张。某日,李女士发现该银行卡在短短的一个半小时内,发生了283笔交易,金额均为1000元。李女士认为该283笔交易均为盗刷,故起诉银行,要求赔偿损失283000元。新京报记者获悉,日前,北京市海淀区人民法院经审理,判决支持李女士的全部诉讼请求。

银行卡被盗刷,卡主起诉银行

李女士诉称,这283笔交易均为发生在境外的第三方快捷支付,交易的对方账号均一致。该283笔交易均为盗刷,银行系统没有准确识别该异常交易,未采取控制措施,而是按支付请求支付了资金。其挂失该银行卡并报警后,向银行索赔未果。

银行辩称,银行发放的银行卡符合国家及行业标准;在无法证明是否存在伪卡交易的情况下,李女士在密码保管方面或有过错,不排除其与他人串通的可能性。

海淀法院经审理认为,李女士在银行申请开立银行账户,银行受理该申请后,为李女士开立涉案账户,双方成立合法有效的储蓄合同关系,该合同关系为双方真实意思表示,亦未违反相关法律法规的强制性规定,应属有效。银行作为李女士涉案账户的开户行,负有保障李女士账户内资金安全、不被盗用的义务。

中国银监会、中国人民银行发布的银监发[2014]10号《关于加强商业银行与第三方支付机构合作业务管理的通知》第十条规定:“商业银行应就大额支付、可疑支付及时通知客户。对开通短信或其他方式即时通知功能的客户,应就每一笔支付交易即时通知客户。通知信息中包含但不限于第三方支付机构名称、交易金额、交易时间等”;第十四条规定:“商业银行应将与第三方支付机构的合作业务纳入全行业务运营风险监测系统的监控范围,对其中的商户和客户在本行的账户资金活动情况进行实时监控,达到风险标准的应组织核查。特别是对其中大额、异常的资金收付应做到逐笔监测、认真核查、及时预警、及时控制”;第十五条规定:“商业银行应对客户通过第三方支付机构进行的交易建立自动化的交易监控机制和风险监控模型,及时发现和处置异常行为、套现或欺诈事件”。据此,在储户使用第三方支付机构进行交易,尤其在进行大额、可疑交易时,商业银行的相应通知、审慎义务等亦为其保障储户账户内资金安全义务的重要内容。

本案中,涉案283笔交易均为发生在境外的交易,且自第一笔交易发生至最后一笔交易结束之间的时间间隔不足90分钟,交易金额均为1000元,交易的对方账户亦相同,与日常消费模式不符,明显为异常、可疑交易。

同时,李女士称其未收到关于涉案283笔交易的通知,银行虽不予认可,但未就此提交相反证据,在此情况下,应当认定银行未适当履行其通知、审慎义务。综上所述,银行作为李女士涉案银行卡账户的开户行,其银行交易系统未能准确识别该异常交易,在前述交易发生时以及交易发生后,均未对前述交易进行风险识别,亦未就前述交易向李女士发送提醒通知或进行核实,未适当履行其保证储户资金安全的合同义务,应对李女士的资金损失承担违约责任。故李女士要求银行赔偿其账户资金损失283000元及相应利息损失的诉讼请求,具有事实及法律依据,法院予以支持。

宣判后,银行提起上诉,二审法院维持原判。该判决现已生效。

法院:保障储户资金安全是银行的义务

法官解析,保障储户资金安全、不被盗用是银行卡开户行作为储蓄合同当事人的义务。银行卡盗刷案件审理的争议焦点往往集中在银行是否适当履行了保障储户资金安全义务。

在有卡交易中,是否存在伪卡是查明事实的关键。在争议交易发生前后的短时间内,一旦出现持卡人在其他位置使用银行卡进行交易,再结合交易发生的时间间隔及空间距离,即可认定是否存在伪卡。因此,在伪卡盗刷情况下,持卡人发现银行卡被盗刷后,应当立即持卡到就近的ATM机使用该银行卡进行取现、转账等有卡交易并打印凭条,留下银行卡使用记录,用于证明存在伪卡交易,其后,立即将卡挂失并报警。

在无卡交易中,因不存在伪卡盗刷的情形,此时,认定银行是否适当履行义务主要在于审查银行是否做到了相应的审慎、通知义务。

无卡交易中,银行通过识别用户登录信息、银行卡号、交易密码、验证码、人脸识别信息、指纹验证等方式核对交易是否为本人或授权交易。如证据显示,银行在识别交易信息时存在过错,则应认定银行对该盗刷行为的发生存在过错,需对持卡人损失承担相应赔偿责任。如证据显示,银行核对了交易相关信息,在无其他特殊情况下,不能认定银行过错,亦不能要求银行承担赔偿责任。

例如在一起案件中,持卡人主张涉案交易为网络盗刷,但银行亦主张其准确核对了交易信息,对交易发生无过错。后经法庭询问,持卡人承认其在当时收到了诈骗短信,并点击了短信中的链接,将收到的验证码输入至该链接。在该案中,虽然相应交易为网络盗刷,但持卡人对交易发生具有过错,其要求银行赔偿损失的诉讼请求被驳回。

本案中,涉案283笔交易均为发生在境外的第三方快捷支付交易,且全部交易发生的时间不足90分钟,交易金额均为1000元,交易的对方账户亦相同,与日常消费模式不符,明显为异常、可疑交易。该银行卡开通了短信提醒,而银行作为专业机构,未提供相应证据证明其就涉案交易进行了通知,因此,应当认定未适当履行其通知、审慎义务,应就持卡人的损失承担赔偿责任。

延伸阅读

男子身份证被冒用借贷37万 申请注销银行卡被法院驳回

成都男子李宗将身份证交予熟人帮忙办理社保,孰料对方却用其身份证从银行贷款37.3万元。5年后李宗房屋和银行卡被法院冻结,他才发现这一情况。对方不肯还钱,导致李宗欠下银行36.8万元本金及62万元的罚息和复利。

李宗遂向法院举证,贷款非本人所借,亦非本人所使用,不应承担还款责任。他提供的证据显示,他与浦发银行签订的《客户还款履约承诺书》《网贷通客户回访确认书》的 "李宗"签名,经鉴定均非其本人所签。

成都中院再审认为,即使案涉贷款和银行卡系李宗的身份证借用人办理,在借用人未履行或未完全履行还款义务时,出借人李宗也应对借用人的还款义务承担责任。

2023年11月,李宗再次以警方证明《个人开户申请书》上签字非本人所签为由,将浦发银行及浦发银行蜀汉支行告上法庭,要求两被告注销其在该行开户的银行卡。3月14日,上游新闻记者获悉,近日金牛区法院作出终审判决,驳回李宗起诉。

金牛区法院称,中院生效判决已认定案涉银行卡系李宗本人办理,应由李宗承担贷款还款责任,鉴定意见无法达到推翻已生效判决认定事实的证明标准。在案涉银行卡尚存贷款未还清的情况下,李宗诉请终止法律关系注销银行卡,没有事实依据和法律依据。

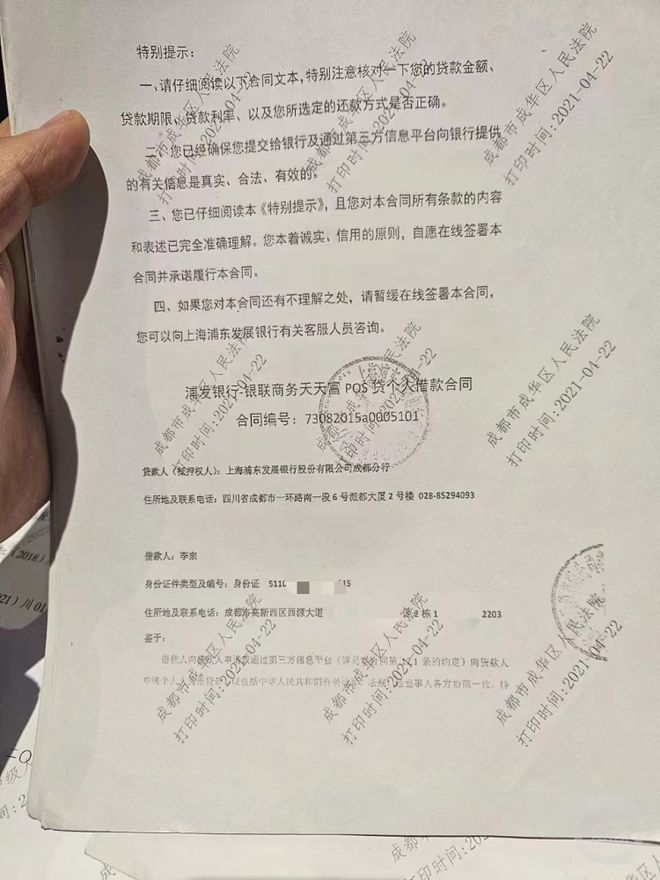

警方出具的鉴定意见书显示,《开户申请书》上的签字并非李宗本人签名。受访者供图

警方出具的鉴定意见书显示,《开户申请书》上的签字并非李宗本人签名。受访者供图身份证被人冒用借贷37万无人还

据上游新闻此前报道,2021年4月,成都男子李宗在向他人转账时意外发现其银行卡被冻结。后经了解得知,其在2015年10月向浦发银行成都分行借款37.3万元,逾期未还,两年后他被银行告上法庭。2019年3月,成都市成华区法院判决李宗偿还本金36.8万元及相应利息、罚息。由于迟迟未履行判决,浦发银行向法院申请强制执行。

李宗称,他与银行交涉时对方提到代某凯的名字,这让他明白事情的原委。原来,他在2015年曾将身份证交予熟人代某凯,委托对方帮忙办理社保事宜,怀疑对方使用其身份证冒名贷款。代某凯及妻子刘某群在电话中向李宗承认,系用李宗身份证办理了贷款,但以其能力只能还10万元本金,其他需要李宗本人与银行交涉。

天眼查资料显示,代某凯和刘某群系成都某石化公司法定代表人及监事,该公司于2021年4月被吊销营业执照。由于欠下银行多笔债务,该公司被两家法院下达限制消费令。

无奈之下,李宗只能举证证明贷款非其本人所借,亦非本人所使用,不应承担还款责任。李宗向成都市中院提出再审申请,并提交了由四川鼎诚司法鉴定中心出具的鉴定文书——鉴定结论为:2015年11月12日的《客户还款履约承诺书》以及《网贷通客户回访确认书》上"李宗"签名,均不是出自李宗本人的笔迹。

但上述鉴定意见未被成都中院采纳,理由是该鉴定系李宗在申请再审期间单方委托,浦发银行成都分行未同意,且其提供的样本和检材均未经银行方面认可,该鉴定也不是法院司法委托进行的鉴定,"缺乏证据的客观性。"

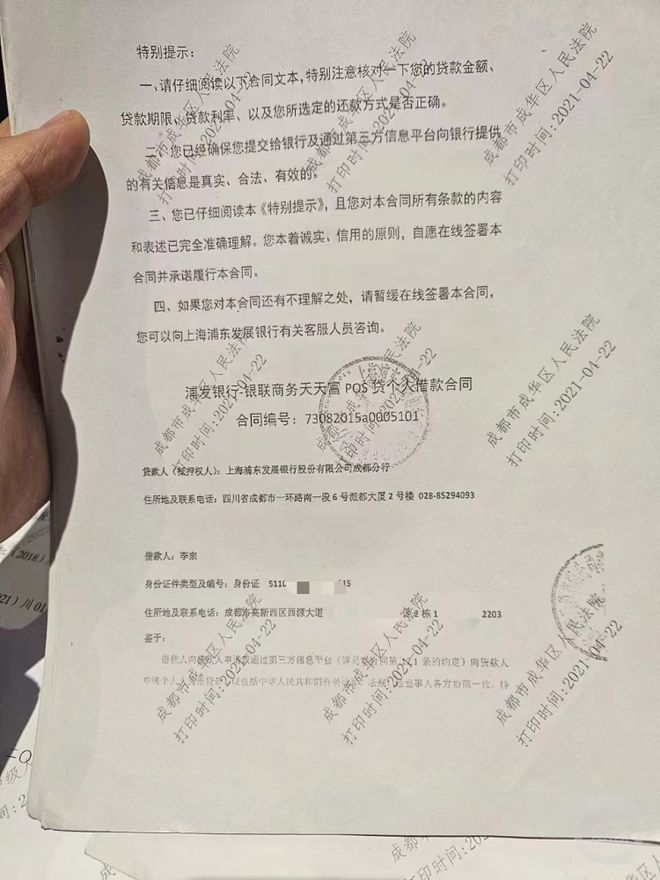

李宗称,《个人借款合同》显示,合同中的住址和电话都不是他本人的。受访者供图

李宗称,《个人借款合同》显示,合同中的住址和电话都不是他本人的。受访者供图李宗称,从借款至被法院限制高消费将近6年时间,他从未收到浦发银行或法院的通知。其与浦发银行签订的《个人借款合同》也显示,除借款人名字和身份证与李宗相符合外,住所地与通讯电话都与李宗无关——住所地并非李宗的实际住处,留下的尾号2203的电话,也非李宗本人实名电话。在再审期间,李宗放弃主张一审送达存在程序问题。

2021年11月4日,成都市中院驳回李宗再审请求。成都市中院经审理认为,根据银行提供的证据,浦发银行成都分行在办理案涉贷款及银行卡时履行了相关的审慎审查义务——银行在办理案涉贷款和银行卡时,均核验了李宗的身份证原件,并录入了李宗身份证原件信息,还对李宗身份证原件进行了拍照,且李宗在庭审时述称其身份证从未遗失过。

成都市中院还称,李宗应对出借身份证的结果承担相应的法律后果。李宗出借身份证给他人使用的行为,违反了身份证使用的法律规定,也违背了《合同法》第六条规定的诚信原则。"即使案涉贷款和银行卡系李宗身份证借用人办理,在身份证借用人未履行或未完全履行还款义务时,出借人李宗也应对借用人未履行或未完全履行的还款义务承担责任。"

上游新闻记者了解到,2022年年初,李宗曾向中国银行保险监督管理委员会四川监管局进行举报。四川监管局核查后发现,浦发银行成都分行贷后管理存在不规范的问题,贷后回访资料《客户还款履约承诺书》《网贷通客户回访表》上"李宗"的签字均非其本人所签。

四川监管局还称,对于核查所发现的问题,该局将按照监管规定采取相应的监管措施。不过,李宗表示,后来他并未收到任何关于对浦发银行成都分行的处理意见,相反自己仍背负着贷款及罚息。

警方:银行卡开户非李宗本人签字

诉讼被驳回后,李宗继而向警方报案,控告代某凯等人伙同贷款中介,勾结银行工作人员,冒用其身份证诈骗银行37万元,但警方认为没有犯罪事实,一直未予立案。

不过,警方在调查工作中也有新发现。2023年4月,成华区警方委托四川福森特司法鉴定所,对浦发银行账簿内关于李宗的《上海浦东发展银行个人开户申请书》进行笔迹鉴定。鉴定意见显示,2015年10月9日《上海浦东发展银行个人开户申请书》上,"客户声明及阅知"栏内的"客户(代理人)签名"的签名,不是李宗本人所写。

2023年11月,李宗以此为证据将浦发银行及开户行浦发银行蜀汉支行告上法庭,请求法院判令注销冒用其身份证开设的贷款银行卡并支付相应鉴定费用1万元。

李宗诉称,浦发银行蜀汉支行柜员勾结外人,在本人不知情且未到场的情况下,违法冒用李宗身份在该网点开户办卡,并用尾号2203的手机申请网络贷款。浦发银行蜀汉支行系违规开户,造成李宗被开卡开户。浦发银行应承担连带责任。

2024年2月2日,成都市金牛区法院对该案进行了公开审理。浦发银行及下属蜀汉支行共同辩称,李宗的起诉违背一事不再理原则,成都中院已就案涉贷款及银行卡是否为李宗本人办理及相关法律责任等问题进行阐明,该诉讼属于重复诉讼。且李宗在全面清偿欠款本息之前,蜀汉支行有权拒绝李宗的注销请求。

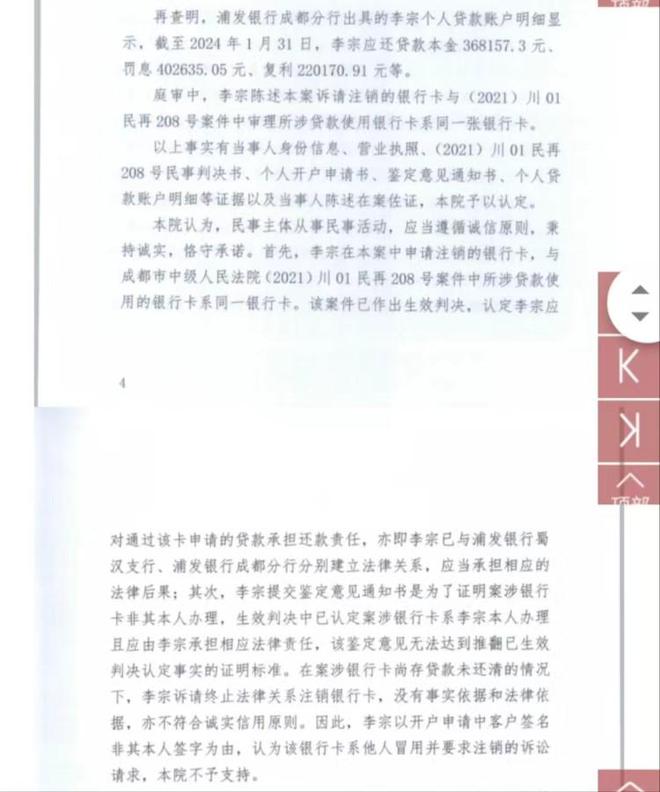

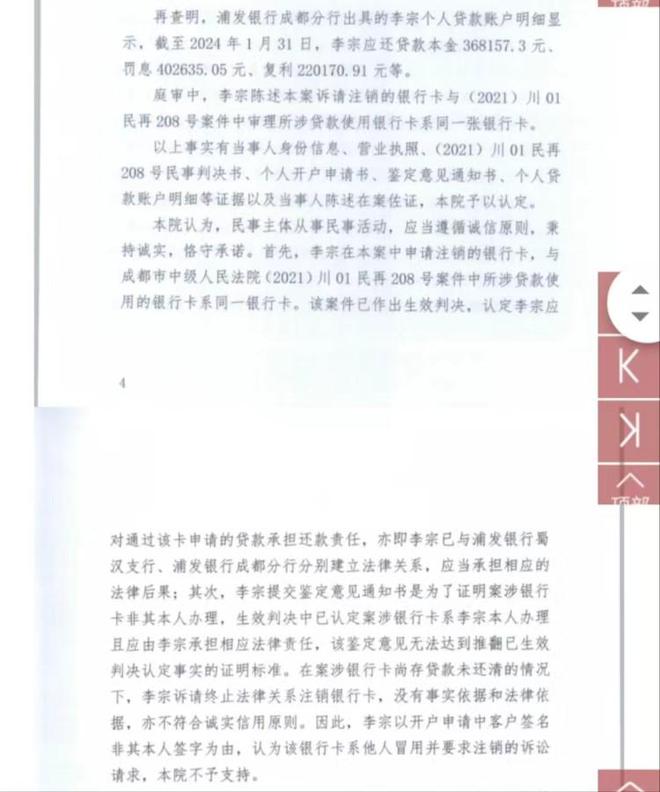

金牛区法院经审理认为,李宗在该案中申请注销的银行卡,与此前成都市中级人民法院(2021)川01民再208号案件中所涉贷款使用的银行卡系同一银行卡。"该案件已作出生效判决,认定李宗应对通过该卡申请的贷款承担还款责任,亦即李宗已与浦发银行蜀汉支行,浦发银行成都分行分别建立法律关系,应当承担相应的法律后果。"

"其次,李宗提交鉴定意见通知书是为了证明案涉银行卡非其本人办理,生效判决中已认定案涉银行卡系李宗本人办理且应由李宗承担相应法律责任,该鉴定意见无法达到推翻已生效判决认定事实的证明标准。"金牛区法院称,在案涉银行卡尚存贷款未还清的情况下,李宗诉请终止法律关系注销银行卡,没有事实依据和法律依据,亦不符合诚实信用原则。

此外,金牛区法院认为该案不属于重复诉讼,李宗申请鉴定产生的费用与浦发银行蜀汉支行不存在法律因果关系。综上,金牛区作出终审判决,驳回李宗的起诉,并称该判决生效后,负有履行义务的当事人应当依法按期履行,逾期未履行的,权利人申请执行后,人民法院依法对相关当事人采取限制高消费、列入失信名单、罚款、拘留等措施,构成犯罪的,依法追究刑事责任。

金牛区法院驳回李宗注销银行卡的诉讼请求。受访者供图

金牛区法院驳回李宗注销银行卡的诉讼请求。受访者供图判决书显示,截至2024年1月31日,李宗应还浦发银行成都分行贷款本金为368157.3元,罚息402635.05元、复利220170.19元。

"难以理解。"3月14日上午,李宗告诉上游新闻记者,此前中院再审时认定鉴定程序不合法,但这次是警方依法出具鉴定意见,"法院居然认为‘无法达到推翻已生效判决认定事实的证明标准’。"

"鉴定意见显示,开户申请书非我本人签字,即不是我本人去开的卡,我也没有使用这张卡。"李宗称,根据《个人存款账户实名制规定》相关规定,个人开立存款账户应当出示本人身份证件,使用实名;代理他人开户则需要出示被代理人和代理人身份证件和电话。

"代理人是谁,银行也没有提供。既然银行违规开卡,我们申请注销开户银行卡,合理合情合法。"李宗称,下一步他拟向法院申请再审,并向有关部门举报。

免责声明:本文系转载,版权归原作者所有;旨在传递信息,其原创性以及文中陈述文字和内容未经本站证实。

帮同学化妆最高日入近千 帮朋友化妆帮同学化妆最高日入近千?浙江大二女生冲上热搜,彩妆,妆容,模特,王

2023吉林省紧缺急需职业工种目录政策解读 2024张杰上海演唱会启东直通车专线时间+票价 马龙谢幕,孙颖莎显示统治力,林诗栋紧追王楚钦,国乒新奥运周期竞争已启动 全世界都被吓了一跳(惊吓全世界)热门标签

热门文章

-

帮同学化妆最高日入近千 帮朋友化妆 24-10-07

-

2024杭甬运河宁波段恢复全线通航 杭甬运河属于几级航道 24-10-07

-

2024宁波羽毛球亚锦赛有哪些选手参加(宁波市羽毛球锦标赛) 24-10-07

-

通过对华电车征税提议 通过对华电车征税提议的建议 24-10-07

-

关于网传“男子接亲被加要18万彩礼”情况说明 24-10-07

-

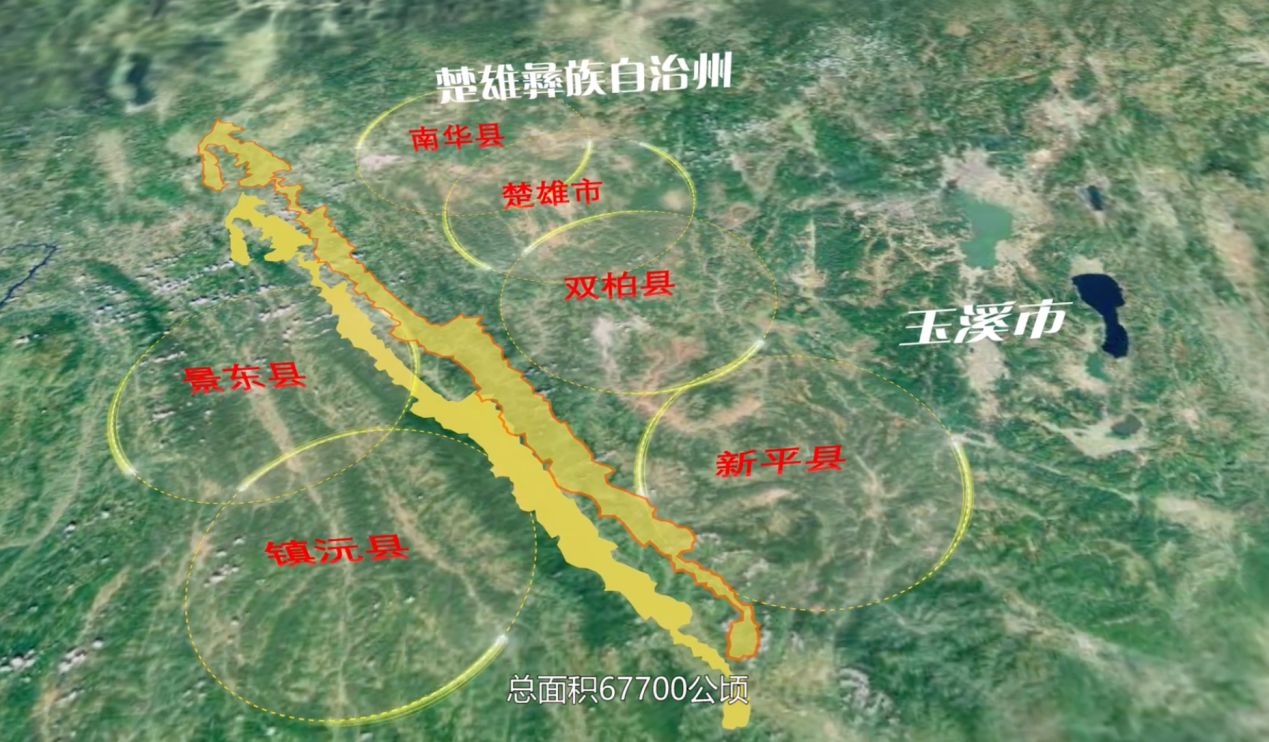

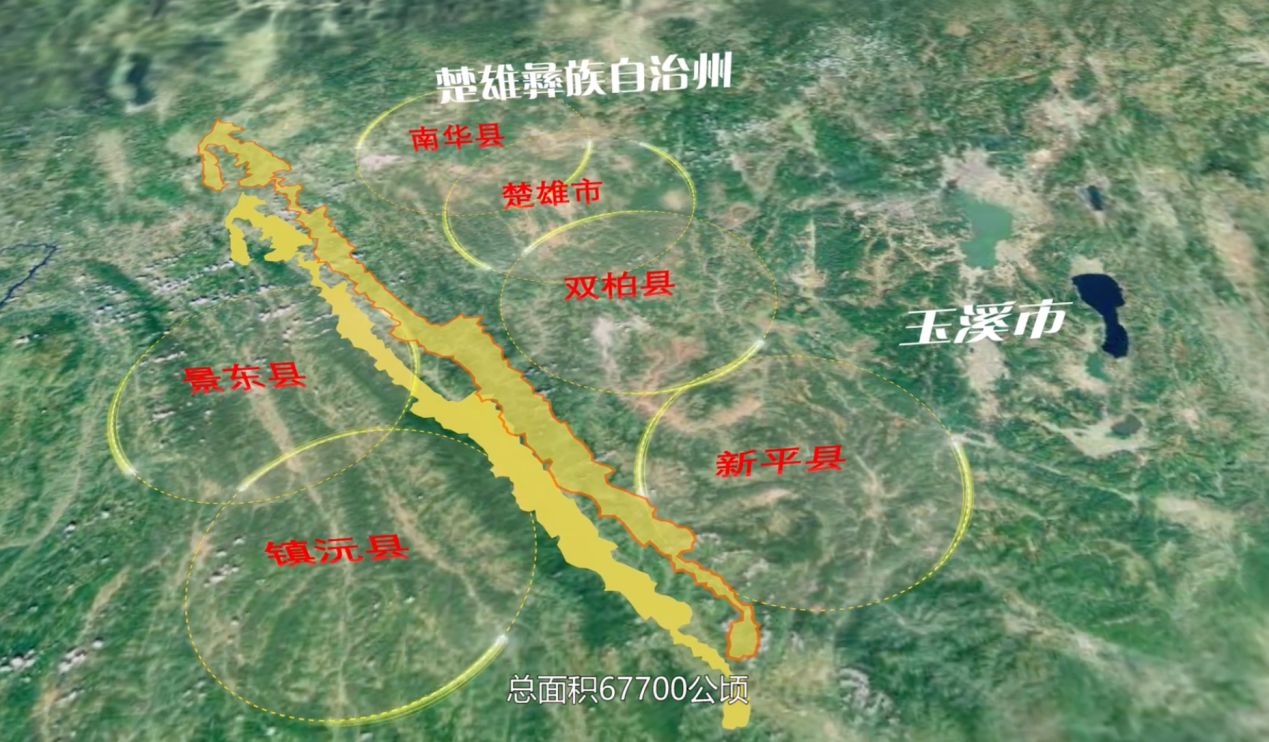

释新闻|登上热搜的哀牢山在哪里,山里都有什么? 24-10-07

-

2024年江门市公墓清明节祭扫预约方式汇总 24-10-07

-

襄阳市图书馆10月活动(襄阳市图书馆国庆开放时间) 24-10-06

-

2023青岛凤凰音乐节官方有哪些售票平台? 24-10-06

-

民宿老板回应哀牢山爆火:国庆期间房源天天爆满,平时约90元一晚涨到约240元 24-10-06

市民在ATM机取款画面,图片与内文无关(资料图)

市民在ATM机取款画面,图片与内文无关(资料图)

警方出具的鉴定意见书显示,《开户申请书》上的签字并非李宗本人签名。受访者供图

警方出具的鉴定意见书显示,《开户申请书》上的签字并非李宗本人签名。受访者供图

李宗称,《个人借款合同》显示,合同中的住址和电话都不是他本人的。受访者供图

李宗称,《个人借款合同》显示,合同中的住址和电话都不是他本人的。受访者供图 金牛区法院驳回李宗注销银行卡的诉讼请求。受访者供图

金牛区法院驳回李宗注销银行卡的诉讼请求。受访者供图